Elisão fiscal é um planejamento que visa a redução de tributos a serem pagos, utilizando meios legais. É isso que diferencia a elisão fiscal da evasão fiscal, que é a sonegação de impostos.

Com um planejamento tributário, sua empresa pode conseguir evitar a dívida de alguns tributos, dentro da lei, conforme prevista, ou aproveitando suas brechas.

Existem inúmeras dúvidas em relação a essas práticas, e pretendemos esclarecer todas elas com este artigo. Assim, você entenderá:

- O que é elisão fiscal

- Diferença entre elisão e evasão fiscal

- Para que serve a elisão fiscal

- Vantagens de usar a elisão fiscal na empresa

- Tipos de elisão fiscal

- Elisão fiscal é crime?

- Como funciona a elisão fiscal

- Exemplos práticos de elisão fiscal nas empresas

- Exemplos práticos de evasão fiscal

- O que é planejamento tributário e qual sua finalidade

- Sonegação Fiscal

- O que é sonegação de nota fiscal

- Qual a pena para o crime de sonegação fiscal

- O que significa evasão de receita

- Como fazer um planejamento tributário eficiente

O assunto é longo e pode ser difícil, mas siga lendo o artigo que você poderá entender como aproveitar os conceitos de elisão fiscal para beneficiar a sua empresa.

Para melhorar seus resultados, além de um planejamento tributário, você precisa de um bom controle de custos. Saiba como lendo “ Contabilidade de Custos: Entenda o que é e como usar na sua empresa”.

Boa leitura!

O que é Elisão Fiscal

Elisão fiscal é uma estratégia que visa reduzir a carga tributária da empresa, através da omissão do fator gerador do tributo.

Apesar de poder parecer uma forma de burlar o pagamento dos impostos devidos, a elisão fiscal tem base e proteção legal. Ou seja: através de um planejamento, a empresa encontra formas dentro da legislação para fazer essa manobra.

Algumas alternativas são previstas em lei, de forma bastante clara; Outras se apropriam de brechas legais para conseguir reduzir os tributos.

A questão é que é possível fazer isso sem estar descumprindo nenhuma obrigação: com conhecimento e um bom planejamento tributário, a sua empresa pode sair ganhando.

Diferença entre elisão e evasão fiscal

A elisão fiscal é, então, uma forma segura e legal de reduzir os tributos devidos pela empresa.

Porém, existe um jeito de, aí sim, burlar essa obrigação: a evasão fiscal.

Enquanto elisão significa, conforme o dicionário, suprimir, eliminar; evasão significa fugir, escapar.

Com esses conceitos fica fácil entender a diferença:

- elisão fiscal é a busca por uma alternativa legal de suprimir os impostos devidos;

- evasão fiscal usa falsas declarações, omissão de informação e outros artifícios ilícitos para evitar o pagamento dos tributos.

A evasão fiscal é, também, conhecida como sonegação fiscal. E, talvez, agora tenha ficado claro para você a importância de entender a diferença entre elisão e evasão: sonegar impostos é crime.

Para que serve a Elisão Fiscal

Oferta e demanda podem influenciar o preço do seu produto ou serviço, ou o volume de vendas, para mais ou para menos.

A elisão fiscal é uma estratégia que tem como intenção buscar meios de reduzir a carga tributária da empresa.

Dessa forma, a empresa pode reduzir seus custos com impostos, o que é essencial para garantir uma melhor margem de lucro, já que os tributos consomem, como se sabe, boa parte do faturamento do seu negócio.

Ou seja: a elisão fiscal nada mais é do que um planejamento, realizado por profissionais capacitados, para enquadrar a empresa, seus produtos e serviços, bem como estabelecer processos, de forma que a incidência de impostos seja reduzida.

Tudo isso, claro, dentro da lei: com uma gestão eficiente de tributos, sua empresa aproveita o que a legislação oferece como oportunidades de redução de impostos.

Vantagens de usar a Elisão Fiscal na empresa

Qual a vantagem de usar a elisão fiscal na sua empresa?

Essa pergunta é fácil de responder: economia!

Claro. Se você consegue reduzir a carga tributária que incidirá sobre sua operação, você reduz suas despesas variáveis (aqueles que dependem do volume vendido), aumentando sua margem de lucro.

Outra vantagem que não pode ser ignorada é o fato de que a elisão fiscal é uma manobra absolutamente lícita, ou seja, legal.

Se a lei oportuniza meios de você reduzir ou eliminar alguns impostos, não tem o menor cabimento você não aproveitar, certo?

Tipos de Elisão Fiscal

Existem diferentes formas de praticar a elisão fiscal, mas existem dois tipos de elisão, no que se refere à lei:

- decorrente da própria lei;

- decorrente de brechas e lacunas da própria lei.

No primeiro caso, aplicam-se decisões que já foram previstas em lei em troca de uma redução dos tributos.

É o caso dos incentivos fiscais, em que a lei, por si só, garante o benefício, como os Incentivos à Inovação Tecnológica ( Lei 11.196/2005 ).

Já no segundo modelo, entra uma questão de interpretação, o que pode fazer com que seja variável a decisão sobre as alternativas.

Por exemplo, uma empresa que muda o endereço de sua sede para contar com uma alíquota mais baixa, não está descumprindo nenhuma lei, já que a lei não proíbe mudança de endereço – ainda que a decisão seja puramente em função de um imposto menor.

É o caso, também, de uma sociedade que paga seus sócios com divisão de lucros, e não com pró-labore . Não tem uma lei proibindo essa atividade, ainda que entenda-se que o “correto” seja pagar os sócios que trabalham na empresa com o pró-labore.

Elisão Fiscal é crime?

A elisão fiscal não é crime, já que consiste em um planejamento realizado dentro das normas da lei.

Ou seja: contanto que você considere o que a lei já prevê (ou suas brechas), sem simulações ou abusos, você não estará descumprindo ou praticando um ato ilícito. Por isso, não será punido por nenhum crime.

Ao contrário, sonegar impostos – ou praticar evasão fiscal -, sua empresa estará sujeita a responder por crimes, já que utiliza de práticas proibidas por lei.

Ainda assim, é importante reforçar que não é porque existe brecha, que você pode aproveitar.

Existe um conceito chamado elusão fiscal, em que a empresa pratica atos da elisão fiscal, mas gerando um entendimento de ação abusiva.

É o caso, por exemplo, de duas empresas simularem uma fusão, para depois separar, dividindo ao capital, ao invés de realizar a compra/venda de parte do negócio.

Apesar de não ser ilegal, a prática é abusiva por não corresponder à realidade da atividade da empresa.

Não existe um entendimento unânime em relação a estes casos, podendo haver a possibilidade de ser interpretado como fraude à lei, estando, assim, sujeito às penalidades previstas no Código Civil e no Código Tributário Nacional.

Como funciona a Elisão Fiscal

A elisão fiscal deve ser realizada por profissionais competentes, pois depende de um bom conhecimento legal.

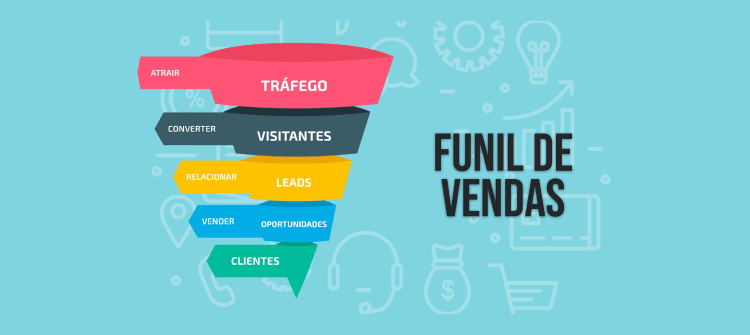

A elisão fiscal é realizada a partir de um planejamento tributário, que avalia a legislação e procura leis ou brechas que possam ser aplicáveis ao seu negócio.

Por ser um assunto muito específico e que deve ser avaliado com atenção, evitando erros de interpretação, é essencial que seja um trabalho para profissionais da área, ou seja, seu contador!

Contrate um profissional da contabilidade com bom conhecimento jurídico e um bom entendimento das possibilidades.

Ele será a pessoal ideal para ajudá-lo a identificar possibilidades de redução de impostos, ou até de eliminação completa de alguns tributos.

As possibilidades de elisão fiscal são muitas, desde a escolha do regime tributário, a forma de recolhimento tributos, até a decisão de onde abrir a empresa.

Muitas cidades dão incentivos fiscais para atração de empresas, além de terem impostos municipais com alíquotas menores do que outras.

É direito do contribuinte pagar o menor valor possível em impostos, desde que continue em conformidade com a lei.

Portanto, ter um profissional conhecedor da legislação tributária é essencial para garantir que a empresa conte com os benefícios da elisão fiscal.

Exemplos práticos de Elisão Fiscal nas empresas

No decorrer deste artigo, você já teve contato com alguns exemplos de prática de elisão fiscal.

Mas, neste ponto, vamos aprofundar o assunto, trazendo diferentes situações em que a elisão fiscal pode ser aplicada.

O primeiro e mais comum de todos, é a escolha do regime tributário. O regime escolhido tem grande influência nos tributos que incidirão sobre sua empresa. Por isso, é uma decisão que precisa ser bem avaliada.

Se você é uma pequena empresa, provavelmente irá considerar o Simples Nacional . Por ser um regime conhecido pela redução de impostos, essa é uma decisão quase que automática.

No entanto, existem atividades específicas que podem se beneficiar mais com um regime como Lucro Real ou Lucro Presumido . Um contador atento e por dentro do seu negócio poderá orientar a melhor opção.

Se sua empresa foi aberta em um regime tributário fora do ideal, ou seja, um que onere mais o seu financeiro, não se preocupe. No mês de Janeiro, todos os anos, você tem a chance de alterar o regime da sua empresa.

Outro exemplo de elisão fiscal é a escolha do local para instalação da empresa. O Imposto Sobre Serviços (ISS) tem sua alíquota definida de acordo com o município.

Dessa forma, se você pesquisar, pode encontrar uma cidade vizinha com uma alíquota menor que a da cidade que você pretendia ter seu negócio. Assim, dependendo da redução, vale a pena considerar mudar de endereço.

Outro exemplo é aproveitar incentivos fiscais, como o caso da lei de incentivo à cultura.

Municípios, estados e governo federal oferecem leis específicas em que a oferta de apoio e patrocínio de projetos culturais garantem a renúncia fiscal.

Exemplos práticos de evasão fiscal

A evasão fiscal, como falamos, é quando o empresário burla a lei, praticando atos ilícitos como forma de reduzir ou isentar o pagamento de impostos.

Um exemplo bastante simples é a omissão de informações sobre as vendas. Ou seja: é quando a empresa não declara o valor total de produtos ou serviços vendidos.

Isso pode ser feito de diferentes maneiras, seja na não emissão de uma nota fiscal, por exemplo, ainda que seja obrigatório, seja na adulteração dos relatórios e informações formais, como Imposto de Renda.

O que é planejamento tributário e qual sua finalidade

O peso das cargas tributárias no Brasil é tão grande que chega, muitas vezes, a inviabilizar um novo negócio.

Não à toa, diversas empresas fecham antes mesmo de completarem 2 anos.

Nesse cenário, um planejamento tributário pode significar um diferencial competitivo importante, já que trabalhará com uma gestão estratégica e inteligente para lidar com o pagamento dos impostos.

Este plano, conhecido como elisão fiscal, reúne um conjunto de sistemas que tem por objetivo reduzir ou isentar o pagamento de alguns tributos.

É de direito do contribuinte constituir sua empresa da forma que melhor atenda suas expectativas, incluindo a redução de despesas, ainda que sejam em impostos. Contanto que as manobras sejam lícitas, cabe à justiça aceitá-las.

Sonegação Fiscal

Sonegação fiscal, ou evasão fiscal, são práticas ilícitas para evitar o pagamento devido de tributos.

Os crimes de sonegação fiscal são chamados de crimes contra a ordem tributária, com base na Lei nº 8.137, de 27 de Dezembro de 1990.

São aqueles que têm como objetivo esconder, impedir ou retardar o pagamento total ou parcial dos tributos, reduzindo o montante devido.

São considerados crimes de sonegação fiscal as fraudes, simulações, falsificações, apropriações indevidas, omissão ou fraude ao fisco, etc.

Um exemplo de sonegação fiscal é a emissão de uma nota calçada, em que o valor da primeira via, para fins de transporte, é diferente do valor citado nas vias seguintes (destinadas ao Fisco).

O que é sonegação de nota fiscal

Sonegar nota fiscal pode significar uma nota calçada, como o exemplo anterior, em que a nota apresenta valores diferentes nas vias destinadas a cada público; mas também pode significar a omissão da emissão da nota.

É um caso bastante comum em lojas ou restaurantes, por exemplo, em que o consumidor acaba tendo que solicitar sua nota fiscal, caso contrário o estabelecimento não emite. O mesmo acontece com profissionais autônomos, como médicos.

Mas não são somente este tipo de empresa que sonega nota fiscal. Se você negocia um desconto pela não emissão da nota, por exemplo, é, também, uma sonegação.

O empresário busca essa alternativa para ter registrado, para fins contábeis, um valor tributável menor do que a receita real.

Apesar de ser uma prática comum, não é recomendável. É ilegal e, portanto, passível de ser punida. Assim, não vale o risco: tudo que você economizar sonegando notas fiscais poderá ser cobrado, com prejuízos ainda maiores!

Qual a pena para o crime de sonegação fiscal

O crime de sonegação fiscal é descrito no Art 1º da lei nº 4.729, de 1965 como:

I – prestar declaração falsa ou omitir, total ou parcialmente, informação que deva ser produzida a agentes das pessoas jurídicas de direito público interno, com a intenção de eximir-se, total ou parcialmente, do pagamento de tributos, taxas e quaisquer adicionais devidos por lei;

II – inserir elementos inexatos ou omitir, rendimentos ou operações de qualquer natureza em documentos ou livros exigidos pelas leis fiscais, com a intenção de exonerar-se do pagamento de tributos devidos à Fazenda Pública;

III – alterar faturas e quaisquer documentos relativos a operações mercantis com o propósito de fraudar a Fazenda Pública;

IV – fornecer ou emitir documentos graciosos ou alterar despesas, majorando-as, com o objetivo de obter dedução de tributos devidos à Fazenda Pública, sem prejuízo das sanções administrativas cabíveis.

V – Exigir, pagar ou receber, para si ou para o contribuinte beneficiário da paga, qualquer percentagem sôbre a parcela dedutível ou deduzida do impôsto sôbre a renda como incentivo fiscal.

No mesmo artigo, a lei apresenta a pena como detenção, de seis meses a dois anos, e multa de duas a cinco vezes o valor do tributo.

No entanto, prevê redução da pena para os casos réu primário, que deverá cumprir apenas o pagamento de 10 vezes o valor devido.

O que significa evasão de receita

A evasão de receita é a omissão dos valores recebidos pela empresa.

Da mesma forma como a evasão de notas fiscais, tem o objetivo de reduzir o valor tributável, para fins de cálculo. Assim, a empresa acaba pagando menos impostos do que deveria.

Algumas maneiras de se fazer a evasão de receita são:

- a emissão de uma nota fiscal com valor menor que o valor real;

- não declarar a venda de bens do ativo imobilizado;

- não declarar ganhos com rendimentos ou aplicações.

Como fazer um planejamento tributário eficiente

Agora que você já entendeu a importância de praticar a elisão fiscal na sua empresa, vamos ajudá-lo a fazer um planejamento tributário eficiente.

Escolha o melhor regime tributário

A escolha do regime é uma das formas mais primárias de elisão fiscal.

Isso porque você pode, nesse momento, optar pelo formato que melhor atender sua empresa no que se refere à redução de tributos.

Não faça nada por impulso: considere todos os formatos, verifique sua atividade e modelo de trabalho, avalie o tamanho da equipe que você terá e opte pela melhor opção.

Seja inteligente com o pró-labore

Se você está numa sociedade, deve pagar pró-labore aos sócios que trabalham na empresa.

O valor do pró-labore é passível de tributos, como INSS. Por isso, defina um valor que atenda à legislação, mas que não seja tão alto a ponto de onerar muito o seu financeiro.

A divisão de lucros é uma forma de pagamento aos sócios livre de tributação. Use isso a seu favor.

Pague impostos em dia

Essa regra serve para todo seu planejamento financeiro: pague as contas em dia.

Contas atrasadas significam juros e multas, e isso pode fazer começar uma bola de neve que será difícil de controlar no futuro.

Então, aplique isso para tudo, incluindo para as guias dos tributos: pague tudo em dia.

Fuja da evasão fiscal

Se você leu até aqui, já entendeu que praticar atos ilícitos não é a melhor forma de evitar o pagamento de impostos.

Existem meios seguros e legais para você controlar essas despesas. Não vale a pena arriscar o que você construiu, certo?

Conte com a tecnologia

Primeiro, contar com profissionais especializados, como contadores, é essencial para um bom planejamento tributário.

Mas, mais do que isso, contar com a tecnologia para registrar, organizar e controlar as informações e movimentações financeiras é sinônimo de segurança e otimização.

Invista em sistemas de gestão integrada para ter uma visão completa do seu negócio e, assim, identificar oportunidades de melhorar os seus resultados.

Conclusão

O planejamento tributário (elisão fiscal) é uma forma de garantir o direito do empresário em iniciar uma operação com o mínimo de custos possível.

A elisão fiscal é uma prática legal que garante a redução ou isenção das obrigações tributárias de uma empresa.

Por ter um grande impacto no financeiro, pode ser o diferencial necessário entre garantir a viabilidade econômica, ou não, de um negócio.

Tomar decisões no âmbito legal é essencial para que sua empresa possa exercer o seu direito, como contribuinte, de pagar o mínimo de imposto possível. No entanto, é importante que seja assim: dentro da lei.

Se você buscar práticas que burlam a legislação ou estejam expressamente proibidas, você estará lançando mãos de estratégias de evasão fiscal, ou sonegação, e estará sujeito a penas que inclui detenção e pagamento dos valores indevidos.

Sem dúvida, não vale a pena correr o risco.

Consulte um profissional especializado para realizar um planejamento tributário eficaz e contar com as vantagens de praticar a elisão fiscal.

Utilize, também, um ERP para a gestão integrada e mantenha todos os registros e movimentações financeiras, garantindo a segurança e confiabilidade das suas informações.