Você provavelmente já ouviu falar na possibilidade de se tornar uma empresa optante pelo Simples Nacional se está dando seus primeiros passos no mundo dos negócios.

Abrir um pequeno empreendimento requer uma série de decisões iniciais muito importantes que podem te ajudar a começar com o pé direito!

Um dos primeiros desafios é entender o sistema de pagamento dos tributos. Além de pagar os impostos em dia, é necessário organizar as diversas categorias de cada um deles, o que pode ser complexo e levar um tempo.

Para facilitar esta tarefa, o Governo Federal iniciou o Simples Nacional, um regime tributário voltado para micro e pequenas empresas.

Neste post, você vai entender como funciona o Simples Nacional e descobrir se o seu negócio pode fazer parte deste regime simplificado!

O que é uma empresa optante pelo Simples Nacional?

O Simples foi criado pelo governo para facilitar o recolhimento de contribuições.

A empresa optante pelo Simples Nacional pode fazer o pagamento de impostos municipais, estaduais e federais por meio de um único documento.

Isso torna o processo de pagamento dos tributos bem mais simples e prático, o que ajuda quem está começando a empreender e crescer no mercado.

Além disso, existem empresas iniciantes que ainda não possuem estrutura para contratar um contador para organizar as finanças, o Simples Nacional é um grande facilitador nesta situação.

Mesmo se tratando de um sistema mais descomplicado, o Simples Nacional também exige obrigações dos empreendedores para continuar a oferecer benefícios e ajudar a empresa a crescer.

O regime pode ser adotado exclusivamente por micro e pequenos negócios, como previsto na Lei Complementar nº 123 de 2006.

Como funciona o Simples Nacional?

Como mencionamos anteriormente, o Simples Nacional permite o pagamento de oito impostos diferentes por meio de uma guia. Os impostos unificados são:

- Imposto sobre Produtos Industrializados – IPI

- Imposto sobre Circulação de Mercadorias e Serviços – ICMS

- Imposto sobre Circulação de Serviços – ISS

- Imposto de Renda da Pessoa Jurídica – IRPJ

- Contribuição Social sobre o Lucro Líquido – CSLL

- Contribuição para o Financiamento da Seguridade Social – Cofins

- Programa de Integração Nacional – PIS

- Instituto Nacional de Seguridade Social – INSS

Diferente dos regimes de Lucro Real ou Presumido, o Simples Nacional cobra tributações mais baixas, o que pode ajudar a economizar os recursos da sua empresa.

Empresas optantes pelo Simples Nacional não precisam ter cadastros em cada uma das instâncias: municipal, estadual e federal. Só o CNPJ é o suficiente para identificar o empreendimento.

Além disso, o Simples Nacional pode ser um fator de desempate em processos de licitação de micro e pequenas empresas, o que pode alavancar seu crescimento.

Quais empresas podem optar pelo Simples Nacional?

Criado em 2007, o Simples Nacional pode ser adotado por companhias de micro ou pequeno porte. São consideradas parte destas categorias as microempresas que faturam até R$360 mil e as pequenas empresas que faturam até R$4,8 milhões por ano.

Entretanto, este não é o único fator que determina uma empresa optante pelo simples. É preciso exercer as categorias que se encaixam nas normas da legislação.

É indicado consultar o seu contador para descobrir se o seu CNAE está de acordo com os requisitos do Simples Nacional.

O CNAE corresponde à Classificação Nacional de Atividades Econômicos, é o código que identifica o tipo de serviço que sua empresa exerce ou o produto que comercia.

O MEI também pode aderir ao Simples Nacional, embora seja excluído do pagamento dos impostos federais: IRPJ, PIS, CSLL, Cofins e IPI.

O faturamento anual do MEI pode atingir o máximo de R$60 mil por ano, o que é menos que o valor mínimo requisitado pelo Simples Nacional.

Entretanto, ele também é regulamentado pela Lei Geral, como o Simples, e pode fazer a opção.

Existem mais alguns requisitos curiosos do Simples Nacional que podem te ajudar a descobrir se a sua empresa está dentro do enquadramento ou não:

- Não é permitido ter débitos em aberto com o Governo;

- Não é permitido ser uma pessoa jurídica e possuir um sócio em outro país;

- Não é permitido exercer serviços financeiros;

- Não é permitido ser titular ou sócio com mais de 10% do capital de outra companhia que seja: não optante pelo Simples e que tenha uma receita maior de R$4,8 milhões por ano;

- Não é permitido possuir uma empresa filial com sede em outro país;

- Não é permitido realizar oferta ou locação de mão-de-obra, assim como trabalhar com o loteamento e incorporação de imóveis ou realizar locação de imóveis próprios.

Quais outros tipos de opções além do Simples?

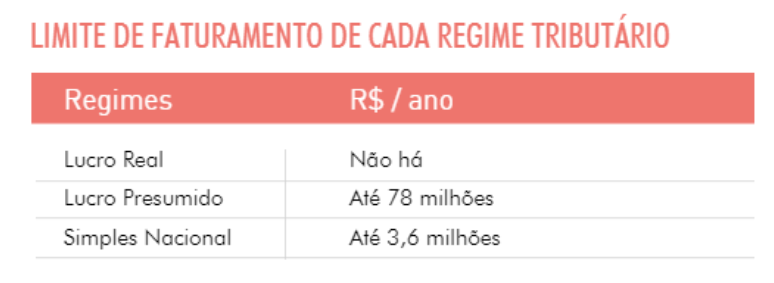

Veja abaixo opções além do Simples Nacional

Agora que sabemos o que é o Simples Nacional, se a sua empresa não se encaixa nesse regime ou você simplesmente está buscando por benefícios diferentes, existem algumas opções interessantes: o Lucro Real ou Presumido.

Lucro Real

Voltado para empresas de grande porte, o Lucro Real é voltado para empreendimentos que faturam mais de R$78 milhões por ano.

Além disso, as companhias especializadas em serviços financeiros também são obrigadas a adotar o regime, já que é o único que cobre a categoria.

O Lucro Real não unifica o pagamento dos diversos impostos ou reduz a tributação, o valor a ser pago é calculado sobre o lucro líquido anual.

Entre todos os sistemas tributários, o Real é o mais complexo e exige muita atenção da equipe de contabilidade, por isso é voltado para grandes empresas e multinacionais.

Lucro Presumido

O Lucro Presumido pode ser adotado por empresas que faturam entre R$4 e R$78 milhões por ano.

O valor a ser pago não é calculado com base no lucro anual da empresa. A Receita Federal presume quanto a companhia ganha de acordo com a categoria de atividade em que ela está.

Sendo assim, a porcentagem cobrada pode variar entre 1,6% e 32%, variando de categoria. Confira alguns exemplos abaixo:

- Venda de combustíveis: 1,6%

- Serviços imobiliários: 8%

- Atividades profissionais que requerem formação acadêmica: 32%

- Construção civil: 32%

Assim como o Lucro Real, não há a unificação de todos impostos em uma única guia de pagamento ou a redução de valores da tributação.

Benefícios da empresa optante pelo simples

Agora que você sabe como funciona o Simples Nacional e os outros regimes tributários, chegou a hora de entender os pontos positivos você pode usufruir por optar pelo Simples.

- Unificação de 8 impostos diferentes em um único documento de pagamento;

- Redução da tributação;

- Fator de desempate em processos de licitação;

- Redução dos gastos trabalhistas, já não há mais a necessidade de contribuir ao INSS Patronal;

- É possível se identificar como participante somente com o CNPJ, sem a necessidade de outros cadastros;

- Simplificação do processo de gestão financeira.

Qual a diferença entre: MEI e Simples Nacional?

O MEI é um modelo de negócios que visa formalizar as atividades de microempreendedores, cobrindo as empresas que faturam até R$60 mil reais por ano.

Uma das poucas obrigações do MEI é pagar o DAS-MEI (Documento de Arrecadação Simplificada do MEI) mensalmente, que se refere à única taxa exigida do optante desta modalidade.

Como mencionamos anteriormente, o MEI pode aderir ao Simples Nacional para pagar seus tributos, mas será excluído de alguns impostos.

Na verdade, o Simples Nacional é voltado para o microempreendedor que cresceu e não se encaixa mais nos parâmetros do MEI.

Para migrar do MEI ao Simples Nacional, é preciso encerrar o seu cadastro inicial e fazer as devidas alterações para ingressar como optante pelo Simples.

Como posso me tornar optante pelo Simples Nacional?

O processo de opção pelo Simples Nacional pode ser feito logo no início das atividades da sua empresa, ou no mês de janeiro de todo novo ano para quem já possui um empreendimento.

Novos negócios possuem um prazo de 30 dias após a criação do CNPJ ou inscrição municipal e estadual para optar pelo Simples Nacional.

É importante fazer os cadastros municipais e estaduais, assim como o Simples Nacional o mais rápido possível, já que o prazo limite é 180 dias corridos após o cadastro do CNPJ.

Já os empreendimentos existentes precisam se programar para fazer a inscrição no próximo mês de janeiro.

Entretanto, é possível marcar uma consultoria para sinalizar sua intenção de aderir ao Simples Nacional em qualquer época do ano.

Aliás, é indicado que o empreendedor faça isso para descobrir se há alguma pendência que ele pode resolver até o prazo de fazer a inscrição oficial.

Quais são as alíquotas do Simples?

Entenda como é calculada às alíquotas sobre o seu negócio

No Simples Nacional, as alíquotas são calculadas sobre o faturamento anual da empresa, de acordo com o Governo.

As variações entre o valor do faturamento e a atividade da empresa são o que determinam a porcentagem da alíquota.

Em 2018, as tabelas de referência para as alíquotas são separadas em 5 anexos: três para atividades de serviço, um para empresas que fazem comércio e outro para indústria.

Para simplificar o cálculo, o SEBRAE desenvolveu uma ferramenta que calcula a alíquota cobrada sobre o seu negócio. É só optar pela sua categoria de atividade e inserir o quanto você fatura por ano.

É importante ter uma ideia sobre a porcentagem das alíquotas sobre o seu negócio porque o Simples Nacional nem sempre é a opção mais econômica.

Vale a pena conferir qual seria o valor cobrado pelo Lucro Presumido e comparar com o que você pagaria sendo optante pelo Simples Nacional, para analisar qual dos dois compensa mais na sua situação.

Anexos do Simples Nacional

Para saber mais sobre as alíquotas aplicadas na atividade exercida para sua empresa, basta consultar os anexos do Simples Nacional!

O documento é composto por 5 anexos e cada um deles informa o segmento de atividade que cobre, assim como os valores de faturamento anual e a quantia de recolhimento sobre este total, de acordo com o sistema tributário.

Anexo I

Os participantes deste anexo são empresas do comércio, ou seja, todos os tipos de lojas.

- Para empresas que faturam até R$ 180.000,00 de receita bruta por ano, é aplicada uma alíquota de 4%, resultando em um valor de recolhimento de R$0;

- Para empresas que faturam entre R$ 180.000,01 a R$360.000,00 de receita bruta por ano, é aplicada uma alíquota de 7,3%, resultando em um valor de recolhimento de R$ 5.940,00;

- Para empresas que faturam entre R$360.000,01 a R$720.000,00 de receita bruta por ano, é aplicada uma alíquota de 9,5%, resultando em um valor de recolhimento de R$ 13.860,00;

- Para empresas que faturam entre R$720.000,01 a R$1.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 10,7%, resultando em um valor de recolhimento de R$ 22.500,00;

- Para empresas que faturam entre R$1.800.000,01 a R$3.600.000,00 de receita bruta por ano, é aplicada uma alíquota de 14,3%, resultando em um valor de recolhimento de R$ 87.300,00;

- Para empresas que faturam entre R$3.600.000,01 a R$4.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 19%, resultando em um valor de recolhimento de R$ 378.000,00.

Anexo II

No anexo II, os participantes são fábricas e empresas industriais.

- Para empresas que faturam até R$ 180.000,00 de receita bruta por ano, é aplicada uma alíquota de 4,5%, resultando em um valor de recolhimento de R$0;

- Para empresas que faturam entre R$ 180.000,01 a R$360.000,00 de receita bruta por ano, é aplicada uma alíquota de 7,8%, resultando em um valor de recolhimento de R$ 5.940,00;

- Para empresas que faturam entre R$360.000,01 a R$720.000,00 de receita bruta por ano, é aplicada uma alíquota de 10%, resultando em um valor de recolhimento de R$ 13.860,00;

- Para empresas que faturam entre R$720.000,01 a R$1.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 11,2%, resultando em um valor de recolhimento de R$ 22.500,00;

- Para empresas que faturam entre R$1.800.000,01 a R$3.600.000,00 de receita bruta por ano, é aplicada uma alíquota de 14,7%, resultando em um valor de recolhimento de R$ 85.500,00;

- Para empresas que faturam entre R$3.600.000,01 a R$4.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 30%, resultando em um valor de recolhimento de R$ 720.000,00.

Anexo III

As empresas que se encaixam neste anexo são aquelas que oferecem serviços de manutenção ou instalação. Além disso, também se enquadram as academias, agências de viagem, escritórios de contabilidade, laboratórios e clínicas médicas e odontológicas.

- Para empresas que faturam até R$ 180.000,00 de receita bruta por ano, é aplicada uma alíquota de 6%, resultando em um valor de recolhimento de R$0;

- Para empresas que faturam entre R$ 180.000,01 a R$360.000,00 de receita bruta por ano, é aplicada uma alíquota de 11,2%, resultando em um valor de recolhimento de R$9.360,00;

- Para empresas que faturam entre R$360.000,01 a R$720.000,00 de receita bruta por ano, é aplicada uma alíquota de 13,5%, resultando em um valor de recolhimento de R$ 17.640,00;

- Para empresas que faturam entre R$720.000,01 a R$1.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 16%, resultando em um valor de recolhimento de R$ 35.640,00;

- Para empresas que faturam entre R$1.800.000,01 a R$3.600.000,00 de receita bruta por ano, é aplicada uma alíquota de 21%, resultando em um valor de recolhimento de R$ 125.640,00;

- Para empresas que faturam entre R$3.600.000,01 a R$4.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 33%, resultando em um valor de recolhimento de R$ 648.000,00.

Anexo IV

O anexo IV fala sobre as alíquotas aplicadas em empresas que oferecem serviços de limpeza, construção, segurança e também serviços advocatícios.

- Para empresas que faturam até R$ 180.000,00 de receita bruta por ano, é aplicada uma alíquota de 4,5%, resultando em um valor de recolhimento de R$0;

- Para empresas que faturam entre R$ 180.000,01 a R$360.000,00 de receita bruta por ano, é aplicada uma alíquota de 9%, resultando em um valor de recolhimento de R$8.100,00;

- Para empresas que faturam entre R$360.000,01 a R$720.000,00 de receita bruta por ano, é aplicada uma alíquota de 10,2%, resultando em um valor de recolhimento de R$ 12.420,00;

- Para empresas que faturam entre R$720.000,01 a R$1.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 14%, resultando em um valor de recolhimento de R$ 39.780,00;

- Para empresas que faturam entre R$1.800.000,01 a R$3.600.000,00 de receita bruta por ano, é aplicada uma alíquota de 22%, resultando em um valor de recolhimento de R$ 183.780,00;

- Para empresas que faturam entre R$3.600.000,01 a R$4.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 33%, resultando em um valor de recolhimento de R$ 828.000,00.

Anexo V

Os participantes do anexo V são empresas especializadas em publicidade, jornalismo, tecnologia e engenharia.

- Para empresas que faturam até R$ 180.000,00 de receita bruta por ano, é aplicada uma alíquota de 15,5%, resultando em um valor de recolhimento de R$0;

- Para empresas que faturam entre R$ 180.000,01 a R$360.000,00 de receita bruta por ano, é aplicada uma alíquota de 18%, resultando em um valor de recolhimento de R$4.500,00;

- Para empresas que faturam entre R$360.000,01 a R$720.000,00 de receita bruta por ano, é aplicada uma alíquota de 19,5%, resultando em um valor de recolhimento de R$ 9.9000,00;

- Para empresas que faturam entre R$720.000,01 a R$1.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 20,5%, resultando em um valor de recolhimento de R$ 17.100,00;

- Para empresas que faturam entre R$1.800.000,01 a R$3.600.000,00 de receita bruta por ano, é aplicada uma alíquota de 23%, resultando em um valor de recolhimento de R$ 62.100,00;

- Para empresas que faturam entre R$3.600.000,01 a R$4.800.000,00 de receita bruta por ano, é aplicada uma alíquota de 30,50%, resultando em um valor de recolhimento de R$ 540.000,00.

O que é o DAS?

Anteriormente, nós mencionamos o DAS MEI, documento utilizado para recolher as tributações cobradas ao MEI.

O DAS que estamos falando agora se refere ao termo “Documento de Arrecadação do Simples Nacional”, taxa mensal que deve ser paga pela empresa optante pelo Simples.

É o único pagamento que precisa ser feito periodicamente. Ele reúne todos os 8 impostos em um só documento.

Após o pagamento, o valor é gerenciado pelo Banco do Brasil e distribuído para os órgãos responsáveis por cada um dos impostos cobrados.

O DAS pode ser pago em qualquer banco, tanto pessoalmente quanto online, o que otimiza o tempo dedicado ao cuidado com as finanças.

Como calcular o valor do DAS e como emitir?

As empresas que possuem mais de um ano de atividade só precisam reunir os valores de faturamento de cada ano para criar o relatório anual. Caso você utilize um software de gestão financeira, essa missão se torna bem mais fácil!

O BomControle oferece uma ferramenta que reúne todos suas movimentações financeiras em uma única análise, para que você possa ter uma visão geral sobre suas finanças. Faça um teste grátis e simplifique o processo de calcular o faturamento anual.

Por outro lado, se você acabou de abrir seu empreendimento e ainda não completou um ano de serviço, é preciso calcular a receita bruta proporcionalizada para ter uma base.

Para fazer esta conta, é preciso multiplicar por 12 a receita bruta do primeiro mês. Nos próximos 11 meses, é preciso utilizar a média aritmética das receitas dos meses para prever o valor do DAS.

Por exemplo, após 3 meses de atividade, você pode somar as receitas mensais e dividir por 3 para chegar a uma média. Este valor médio pode ser multiplicado por 12 e prever a sua receita anual de forma mais precisa.

O que é o PERT e quem pode aderir?

A sigla PERT representa o título “Programa especial de regularização tributária”. O programa possui o intuito de beneficiar aqueles que possuem tributos vencidos, inclusive os parcelados.

O PERT pode ser usado por qualquer empresa optante pelo Simples, podendo efetuar o parcelamento da dívida total e até mesmo conseguir descontos em pagamentos à vista. Um dos únicos requisitos é que pelo menos 5% da dívida seja dado como entrada.

No portal de parcelamento do Simples Nacional é possível calcular todo o valor consolidado e visualizar as opções que o PERT oferece para o pagamento.

Entretanto, as inscrições para o PERT são abertas apenas em momentos específicos do ano. É importante ficar atento ao site da Receita Federal para acompanhar as datas.

Parcelamento do Simples Nacional

Além do parcelamento pelo PERT, é permitido fazer o parcelamento dos débitos do Simples Nacional pelo próprio sistema.

Podem ser parcelados todos os valores referentes ao Simples Nacional em cobrança da Receita Federal. O total pode ser parcelado em até 60 vezes e cada parcela não pode ser menor que R$300, juros são acrescidos antes da divisão.

Este parcelamento pode ser solicitado pela empresa a qualquer hora, diferente do PERT. O acordo é consolidado com o pagamento do primeiro DAS referente ao parcelamento.

É possível acompanhar o seu parcelamento através do Portal do Simples Nacional sempre que necessário.

Leia mais: Parcelamento do Simples Nacional – Como fazer e consultar

Comprovante de optante pelo Simples

Todo o processo de se tornar optante pelo Simples acontece online! A inscrição é feita no Portal do Nacional Simples e é possível acompanhar o processamento do pedido por ali também.

Quando aprovado, o empresário receberá uma mensagem com todas as informações que precisa para dar continuidade ao processo e iniciar o uso do regime Simples Nacional para pagamento dos tributos.

Declaração de regime tributário

Dentro das obrigações de uma empresa optante pelo Simples, está a entrega regular do DSTDA (Declaração de Substituição Tributária e Diferencial de Alíquotas) e do DEFIS (Declaração de Informações Socioeconômicas e Fiscais).

Ambos são relatórios obrigatórios que fazem parte da comprovação de atividade da empresa para o Simples Nacional.

Caso estes documentos não sejam entregues quando solicitados, o Simples Nacional vê a empresa como inativa e pode cancelar o seu cadastro.

O que é Simples Nacional com substituição tributária?

A substituição tributária é o processo de transferência da responsabilidade de recolher os impostos de uma ou várias empresas envolvidas no mesmo ciclo de produção.

Quando uma empresa optante pelo Simples escolhe fazer a substituição tributária, passa a fazer o pagamento do tributo transferido e também do DAS.

Alguns empresários optam por este processo porque acreditam que o pagamento separado pode compensar mais do que o valor do DAS.

Entretanto, o mais indicado é avaliar bem os valores cobrados pelo Simples Nacional e comparar com o Lucro Presumido, por exemplo, para evitar a implantação de técnicas que tornam a sua gestão financeira mais complexa, como a substituição tributária.

Como fechar uma empresa Simples Nacional?

Para fazer a baixa da empresa optante pelo Simples, é preciso que não exista nenhuma pendência relacionada ao regime tributário.

Também é necessário entregar todas as declarações tidas como obrigação pelo Simples Nacional, para comprovar a sua atividade e garantir que não existem dívidas fiscais.

É necessário reunir as suas certidões negativas de débitos, elas também são documentos que comprovam que você está em dia com seus pagamentos e obrigações.

Após reunir os documentos importantes, é preciso formalizar o processo e, por fim, também encerrar o seu cadastro como CNPJ.

Como o processo exige diversos documentos e declarações importantes, é recomendado o auxílio de um contador para que não surjam problemas na reta final.

Principais dúvidas sobre o MEI e Simples Nacional

Se você chegou até aqui, quer dizer que já sabe tudo o que precisa para aderir ao Simples Nacional! Entretanto, o assunto é extenso e sempre há mais para aprender.

Nós desvendamos as principais dúvidas sobre o Simples Nacional e o MEI para você finalmente decidir em qual deles sua empresa se encaixa.

Como saber se a empresa é optante pelo Simples?

É possível descobrir se a empresa é optante pelo Simples Nacional fazendo a consulta oferecida pelo próprio Portal do Simples Nacional.

Basta informar o CNPJ para descobrir se a companhia faz parte deste regime tributário ou não.

Qual é a diferença entre os impostos do MEI e do Simples Nacional?

Ambos oferecem um documento de pagamento que unifica todos os impostos. Entretanto, o MEI está isento de algumas taxas, como o alvará de funcionamento e a contribuição ao Corpo de Bombeiros.

O MEI oferece um valor fixo de pagamento por mês para todos os participantes, enquanto o Simples Nacional se baseia no faturamento anual da empresa e na sua categoria de atuação.

Sou MEI agora, mas quero optar pelo Simples Nacional. Posso?

O Simples Nacional é visto como o próximo passo do MEI. Quando o empreendedor passa a ganhar mais de R$60 mil por ano e não se enquadra mais no MEI, é o momento ideal para integrar o Simples Nacional.

Entretanto, algumas mudanças precisam ser feitas para se enquadrar nos requisitos do Simples Nacional. É importante avaliar se tais transformações são viáveis ao seu empreendimento.

Conclusão

Agora que você já conhece as opções veja se o simples se encaixa para o seu negócio

O Simples Nacional é um regime tributário que busca facilitar a vida dos micro e pequenos empresários ao oferecer o pagamento de todos os impostos por meio de uma só guia.

Alguns requisitos são necessários para se enquadrar no programa e usufruir os seus benefícios, por isso é importante estudar bem suas opções!

Existem outros regimes tributários que podem ser escolhidos, como o Lucro Geral e o Presumido. É importante estudar alternativas para descobrir qual é mais viável dentro do seu Planejamento.