O Imposto de Renda da Pessoa Jurídica (IRPJ) é um assunto sempre relevante. Não por acaso, ao fazer uma consulta rápida ao Google Trends, vemos que o tema “IRPJ” aparece em destaque nos interesses de pesquisa.

Isso pode estar relacionado a vários fatores, mas o principal deles se relaciona com as dúvidas frequentes sobre a declaração desse tipo de imposto.

É por esse motivo que, neste artigo, vamos tratar do IRPJ e mostrar tudo o que é necessário para um gestor dominar esse assunto. Acompanhe!

A importância do Imposto de Renda da Pessoa Jurídica (IRPJ)

O Imposto de Renda da Pessoa Jurídica (IRPJ) é um tributo federal. Ele incide sobre o lucro das pessoas jurídicas e pessoas físicas equiparadas. Com ele, o governo arrecada recursos e viabiliza várias atividades.

No geral, a ideia é usar essa arrecadação para diminuir as desigualdades entre as empresas e os setores econômicos, direcionando os recursos financeiros para áreas como:

- educação;

- saúde;

- programas específicos.

Além disso, o IRPJ também pode ser entendido como uma maneira da Receita Federal obter a prestação de contas das empresas brasileiras. Assim ela pode saber quanto essas organizações faturam e qual é o destino dos seus ganhos.

Se para o país o IRPJ é uma fonte de arrecadação, para as empresas ele representa uma obrigação tributária essencial. O motivo é que seu impacto é direto nos resultados de seus negócios.

Além disso, no caso de não cumprimento, as organizações estão sujeitas a penalidades que podem trazer grandes dores de cabeça. Dessa forma, é necessário ir mais a fundo na questão legal envolvendo o IRPJ. Confira!

A questão legal

Em linhas gerais, atente-se à lei de nº 9.430/96, que dispõe sobre temas como:

- a legislação tributária federal;

- as contribuições para a seguridade social;

- o processo administrativo de consulta.

O que nos interessa em relação a essa lei, considerando o IRPJ, é saber que, segundo ela, a partir do ano-calendário de 1997, o imposto de renda das pessoas jurídicas passou a ser determinado em função dos seguintes critérios:

- com base no lucro real, presumido ou arbitrado;

- por períodos de apuração trimestrais, encerrados nos dias 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano-calendário.

Como funciona em cada caso

Existe uma peculiaridade para o caso de empresas tributadas com base no Lucro Real. Nele, é possível optar por pagar o imposto de maneira mensal. Assim, o valor é calculado aplicando-se uma alíquota de 15% sobre a receita bruta de cada mês.

Se a base de cálculo ultrapassar os R$ 20.000,00, um adicional de 10% deve ser aplicado sobre o excedente.

Já no caso do Lucro Presumido e do Simples Nacional, o imposto é pago trimestralmente. No Lucro Presumido, o imposto de renda é calculado a partir de uma alíquota sobre uma base de cálculo presumida, variando conforme a atividade de cada empresa.

No Simples Nacional, o imposto é calculado com base em uma alíquota única que muda conforme a receita bruta da empresa. Além disso, ele tem recolhimento realizado via guia única.

Existe ainda o Lucro Arbitrado. Nele, a tributação é manifestada mediante o pagamento da primeira quota ou da quota única do imposto devido, correspondente ao período de apuração trimestral em que o contribuinte se encontra em condições de proceder o arbitramento do seu lucro.

Quem se responsabiliza pela administração do IRPJ é a Receita Federal do Brasil, que oferece um sistema eletrônico em que é feita a declaração e posterior consulta do imposto.

Às empresas cabe fazer o cumprimento de suas responsabilidades conforme os prazos estabelecidos. Assim elas conseguem evitar penalidades e garantir sua conformidade fiscal.

Os obstáculos enfrentados pelas empresas na gestão do IRPJ

Entender quais são as dificuldades que mais afetam as empresas pode ajudar você a simplificar sua relação com esse tipo de obrigação. Dessa forma, veja abaixo as maiores complexidades do IRPJ.

Interpretação e aplicação das normas tributárias complexas

A interpretação e aplicação das normas tributárias certamente representa um desafio. A legislação tributária brasileira é extensa.

Isso torna difícil entender e aplicar as regras com clareza. Logo, essa costuma ser a origem de erros na declaração do imposto e, portanto, penalidades aplicadas.

Identificação precisa das receitas e despesas dedutíveis

Outro desafio é a identificação precisa das receitas e despesas dedutíveis para o caso de cada organização. É essencial que as empresas mantenham registros de suas receitas e despesas, permitindo a identificação correta de quais são dedutíveis e quais não.

Execução de cálculos precisos

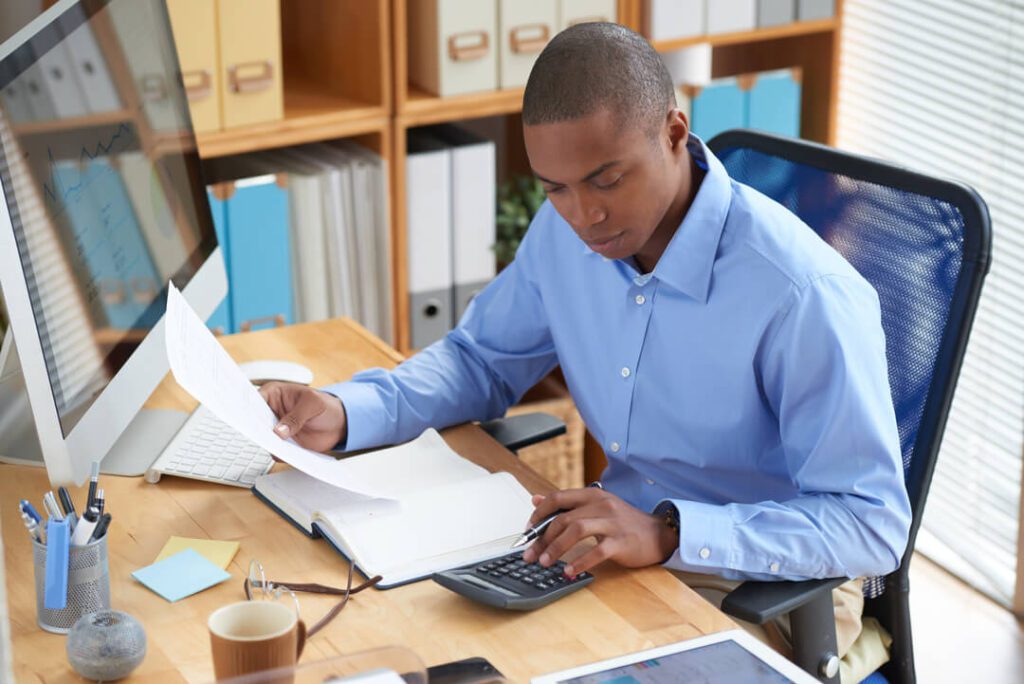

É fundamental que os cálculos sejam feitos corretamente para evitar erros na declaração do imposto. O cálculo costuma ser um desafio, especialmente para empresas com operações mais complexas e que não contam com uma contabilidade digital sofisticada.

Manutenção de registros precisos

Manter registros precisos de suas operações é imprescindível, pois, assim, as empresas têm como cumprir suas obrigações fiscais corretamente.

Sem o auxílio de especialistas e sistemas mais robustos, a tendência é que isso se torne um processo complexo e demorado.

As vantagens de possuir um planejamento tributário bem estruturado

A realidade é que somente um planejamento tributário bem estruturado consegue proporcionar vantagens ao negócio, especialmente em relação ao IRPJ e suas demandas. Confira os principais aspectos!

Escolha do regime de tributação mais apropriado

Uma das vantagens é ter como escolher o regime de tributação mais adequado para a empresa. Isso pode ajudá-la com dois diferenciais significativos:

- redução da sua carga tributária;

- otimização de seus resultados financeiros.

Identificação de benefícios fiscais

Um planejamento tributário bem estruturado pode ajudar a empresa a identificar benefícios fiscais disponíveis e a aproveitá-los para reduzir sua carga tributária.

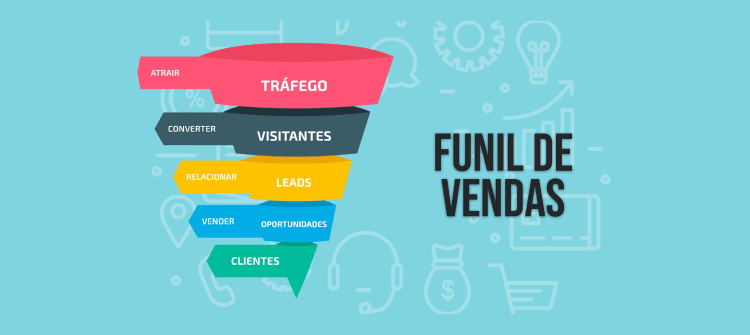

Projeções anuais e eficazes

Com projeções anuais eficazes, é possível aprimorar as operações e tomar decisões estratégicas com base em informações precisas.

Otimização da gestão fiscal

A otimização da gestão fiscal é outra vantagem de ter um planejamento tributário bem estruturado. Isso pode ser útil para que a empresa consiga cumprir suas obrigações fiscais de forma eficiente e no prazo, evitando penalidades.

Como a tecnologia pode ser útil nesse processo

A tecnologia e a automação podem desempenhar um papel essencial na gestão eficiente do IRPJ. Com a utilização de softwares de gestão fiscal e contábil, soluções de monitoramento e auditoria e a integração de sistemas, por exemplo, é possível:

- simplificar procedimentos;

- organizar etapas;

- agilizar equipes;

- reduzir custos.

De maneira geral, é a automação de processos que costuma substituir metodologias de trabalho ultrapassadas, lentas e burocráticas por alternativas inovadoras baseadas na inteligência da máquina e no seu potencial de lidar com maiores quantidades de dados e informações com rapidez.

Assim, a empresa que recorre a esse tipo de solução garante economia tributária e aumento da lucratividade.

Portanto, agora que sabe o necessário sobre IRPJ, não deixe de acompanhar a nossa newsletter para ficar por dentro de outras informações úteis para o seu negócio.