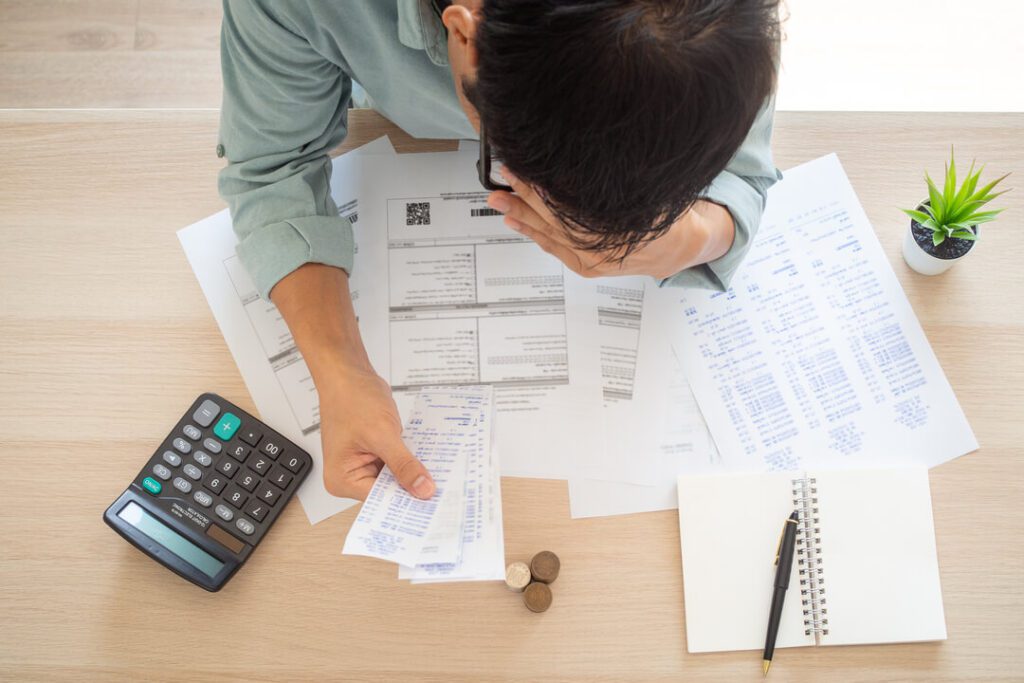

Para calcular e realizar uma gestão eficiente do índice de inadimplência, é necessário monitorar e analisar regularmente os valores de pagamentos atrasados em relação ao total de recebíveis. Assim, isso é um desafio constante que afeta diretamente a saúde financeira das empresas.

Neste conteúdo, entenda a importância de analisar os dados de inadimplência em uma empresa e mostrar como calcular o índice de inadimplentes.

Além disso, veja os principais indicadores a serem considerados e por que contar com um sistema de gestão financeira para lidar de forma eficaz com a inadimplência. Continue a leitura!

O que é índice de inadimplência e por que calcular?

O índice de inadimplência é uma métrica que mede a proporção de valores não pagos em relação ao total de recebíveis de uma empresa.

Por isso, calcular esse índice é essencial para compreender a saúde financeira da organização, identificar problemas de fluxo de caixa e tomar medidas adequadas para mitigar riscos e melhorar o gerenciamento financeiro.

Com essa análise, é possível ter uma visão clara de valores como:

- eficácia das políticas de crédito;

- desempenho dos clientes em relação aos prazos de pagamento;

- necessidade de estratégias de cobrança mais acertadas.

O cálculo do índice de inadimplência fornece informações valiosas para a tomada de decisões financeiras e o planejamento de ações preventivas para reduzir os impactos negativos da inadimplência.

5 indicadores para acompanhar a inadimplência

Quer saber quais métricas ajudam a medir esse índice? Então, acompanhe a seguir!

1. Índice de atraso

Calcula-se dividindo o valor total dos pagamentos em atraso pelo valor total dos recebíveis da empresa. Ela pode ser calculada com a seguinte fórmula:

Índice de atraso = (Valor total dos pagamentos em atraso / Valor total dos recebíveis) * 100.

2. Taxa de conversão

Mede a eficiência das ações de cobrança ao dividir o número de clientes que regularizaram seus pagamentos pelo número total de clientes inadimplentes. Ela pode ser calculada com a seguinte fórmula:

Taxa de conversão = (Número de clientes que regularizaram os pagamentos / Número total de clientes inadimplentes) * 100.

3. Prazo médio de recebimento e faturamento

Calcula-se a média dos prazos de pagamento dos clientes inadimplentes em relação à data de vencimento. Para isso, usa-se a seguinte fórmula:

Prazo médio de recebimento e faturamento = Soma dos prazos de pagamento dos clientes inadimplentes / Número de clientes inadimplentes.

4. Taxa de acordo

Avalia a efetividade das negociações com clientes inadimplentes, dividindo o número de acordos realizados pelo número total de clientes inadimplentes. Assim, ela pode ser calculada com a seguinte fórmula:

Taxa de acordo = (Número de acordos realizados / Número total de clientes inadimplentes) * 100.

5. Quantidade de contatos

Mede a quantidade de interações realizadas com os clientes inadimplentes, representando o esforço de cobrança. Não há uma fórmula específica para esta métrica, mas é preciso registrar e acompanhar o número de contatos realizados.

Como realizar o cálculo do índice de inadimplentes?

O cálculo do índice de inadimplentes é uma métrica essencial para acompanhar a inadimplência ao longo do tempo. Confira seu cálculo:

TI = (T90/TT) x 100

Usando essa fórmula, é possível obter uma visão clara do nível de inadimplência da empresa. Para isso, é preciso saber variáveis essenciais, como:

- TI: taxa de inadimplentes;

- T90: pagamentos em atraso de 90 a 180 dias;

- TT: total de cobranças no período.

Ao calcular o índice de inadimplentes regularmente, é possível identificar tendências, comparar períodos e tomar medidas corretivas quando necessário. Assim, essa métrica também permite avaliar a eficácia de estratégias de cobrança e negociação implementadas.

Veja como controlar suas finanças com um ERP de confiança

Um ERP (Enterprise Resource Planning) é um sistema integrado que ajuda a controlar as finanças de uma empresa. Portanto, com um ERP robusto e uma equipe confiável, você pode otimizar a gestão financeira da sua empresa.

É isso que o BomControle proporciona ao seu negócio! Assim, você consegue eliminar os processos manuais e automatizar as operações. Entre em contato e descubra como um ERP confiável pode melhorar seu controle financeiro!