Já pensou em ter controle sobre o fluxo de entrada e saída dos caixas da sua empresa, ao mesmo tempo que os seus saldos bancários são comparados? Isso se chama conciliação bancária e pode mudar a sua rotina administrativa.

Com isso, é possível rastrear as diferenças entre o que seu controle interno acredita que tem e o que realmente existe no banco.

Embora isso pareça um desequilíbrio financeiro, é natural ocorrerem distorções como essas nas empresas de todos os portes. Afinal, lidar com dinheiro e operações bancárias é complexo.

Pensando nisso, este artigo traz tudo o que você precisa saber sobre o assunto, além de seis ações para manter a conciliação bancária em dia. Continue a leitura!

O que é conciliação bancária

A conciliação bancária consiste no controle bancário da empresa, conferindo o saldo em conta com o extrato das movimentações financeiras recentes. A frequência pode variar conforme o porte da empresa e o fluxo.

Caso o fluxo de caixa seja movimentado, é interessante fazer a conciliação com mais frequência, para estar em dia com o verdadeiro saldo do negócio.

Por meio da atividade, é possível ordenar os pagamentos, recebimentos e saldos disponíveis no momento.

Portanto, é um processo essencial na gestão financeira, especialmente para descobrir os verdadeiros lucros gerados, assim como o impacto dos gastos.

Para que serve

A conciliação bancária é ideal para visualizar os verdadeiros recursos do negócio.

Por exemplo, você tem uma empresa familiar que presta serviços e aprendeu com seus antecessores que o fluxo de caixa deve ser feito em um caderninho. Isso é ótimo, pois o hábito de anotar já é o primeiro passo para manter a conciliação de contas em dia.

Com o passar do tempo, você aperfeiçoou esse registro e criou uma planilha altamente eficiente para controlar as entradas e saídas de dinheiro. Isso já ajudou bastante e elevou para outro nível seu controle interno.

Entretanto, com o aumento das operações com cartão de crédito, débito, emissão de cheques, boletos e tantas outras ferramentas modernas para pagar e receber fundos, a gestão financeira ficou complicada, mesmo com acesso às contas online.

Como monitorar todas as movimentações de capital? Como ter certeza do que tenho hoje no meu saldo e comprometer meu orçamento de acordo com ele?

Somente uma boa conciliação bancária permite que você tenha essas respostas na ponta da língua. Portanto, é de extrema importância que você invista nesse processo e veja como sua gestão financeira contribuirá para que os demais setores avancem e cresçam.

Ela ainda previne problemas, como:

- entrar no limite do cheque especial;

- pagamento de juros altíssimos;

- esquecer de pagar parceiros e fornecedores;

- fraudes.

Confira mais detalhes sobre como fazer tudo isso acontecer!

Principais diferenças entre conciliação bancária e conciliação contábil

A conciliação bancária está relacionada à comparação dos registros financeiros com as informações fornecidas pelo extrato bancário, enquanto a conciliação contábil envolve a reconciliação dos registros contábeis internos com as demonstrações financeiras.

Ambas são práticas essenciais para garantir a precisão e a integridade das informações de uma empresa, de modo a identificar quaisquer diferenças, como transações não registradas ou lançamentos duplicados, e fazer os ajustes necessários.

Assim, a conciliação bancária visa certificar que as transações estejam corretas e correspondam aos registros do banco.

Por sua vez, a conciliação contábil tem o objetivo de assegurar a precisão e a consistência das informações contábeis. Isso inclui:

- análise das transações;

- reconciliação dos saldos das contas contábeis;

- identificação de erros;

- preparação das demonstrações financeiras.

Como a conciliação bancária pode auxiliar no cumprimento das obrigações fiscais e tributárias

A conciliação bancária desempenha papel fundamental no cumprimento das obrigações fiscais e tributárias de uma empresa. Abaixo, confira como ela pode auxiliar nesse processo!

Identificação de receitas e despesas

A conciliação bancária permite que a empresa identifique todas as transações financeiras registradas no extrato bancário, incluindo receitas e despesas.

Isso ajuda a assegurar que todos os dados relevantes estejam corretamente contabilizados e declarados aos órgãos fiscais e tributários.

Rastreamento de pagamentos e recebimentos

Ao reunir as transações bancárias com os registros financeiros internos, a conciliação bancária ajuda a rastrear os pagamentos realizados pela empresa e os recebimentos efetuados.

Isso é importante para garantir que todos os pagamentos de impostos, taxas e obrigações fiscais e os recebimentos de vendas, por exemplo, sejam registrados para fins de cálculo de impostos e declarações fiscais.

Detecção de erros e discrepâncias

Ainda, a conciliação bancária pode ajudar a identificar erros contábeis, lançamentos duplicados ou transações não registradas.

Esses erros, quando não identificados, podem afetar o cálculo de impostos e a conformidade com as obrigações fiscais.

Apoio à auditoria fiscal

Além disso, a conciliação bancária fornece uma base sólida de reconciliação entre os registros financeiros da empresa e as transações.

Isso é útil durante auditorias fiscais, pois demonstra a transparência e a precisão das informações, facilitando a sua verificação.

Quem deve fazer a conciliação bancária

A verdade é que a conciliação não é uma prática obrigatória para as empresas, mas é um processo indicado para manter uma administração ordenada.

Sendo assim, tanto microempresas quanto empreendimentos de grande porte podem fazê-la, especialmente para reunir mais detalhes e registros das movimentações de caixa.

Por exemplo, imagine que você compara o extrato às movimentações recentes e descobre que um pagamento esperado não foi recebido.

Caso você não tivesse feito a conciliação, acabaria perdendo o dinheiro e sofrendo um prejuízo sem nem perceber.

Vantagens em fazer a conciliação bancária

Além de trazer mais detalhes sobre as finanças e evitar erros em recebimentos e pagamentos, a conciliação bancária tem mais vantagens a oferecer do que você imagina!

Conheça quatro dos principais benefícios que a prática da conciliação de contas pode trazer para o seu empreendimento.

Previsão do fluxo de caixa

Com a ordenação dos lançamentos financeiros e a precisão cada vez maior dos registros de movimentações, se torna possível que a empresa crie uma expectativa sobre os lucros e gastos dos próximos meses, com base nos dados reunidos.

Ou seja, além de informar quanto a empresa tem em caixa atualmente, a conciliação de contas também pode ajudar a prever as condições do empreendimento em uma data futura.

Taxas bancárias

As taxas bancárias referentes às transações e serviços são cobradas automaticamente pelo banco, mas nem sempre são documentadas na gestão financeira.

Com a conciliação bancária, é possível acompanhar essas cobranças e manter os lançamentos de taxas sempre em dia por meio do extrato bancário.

Planejamento orçamentário

Considerando a previsão do fluxo de caixa e do saldo em caixa da empresa, é possível tomar decisões mais inteligentes e planejar ações que estejam conforme o orçamento do empreendimento.

Por meio das análises envolvidas na conciliação, é possível entender melhor as contas e apontar débitos indevidos que podem ser cortados para realizar uma economia.

Além disso, é possível planejar um investimento ou expansão para manter a empresa em crescimento, conforme os verdadeiros recebimentos da empresa e condições para promover a ação.

Controlar movimentações

Com a conciliação, é possível ter mais controle sobre todas as movimentações financeiras da empresa, tanto as que já ocorreram quanto as que estão previstas.

Dessa forma, é possível evitar erros e diferenças em recebimentos e pagamentos do empreendimento.

Com o uso de uma ferramenta automatizada, o processo se torna eficiente e prático. Além disso, relatórios específicos e personalizados podem ser gerados no programa para auxiliar as análises.

Planilha de conciliação bancária

É preciso documentar a conciliação bancária para que ela auxilie a gestão financeira. Caso você não esteja familiarizado, criar uma planilha é uma ótima forma de iniciar a prática e adaptá-la às particularidades do seu empreendimento.

Por meio da ferramenta, é possível acompanhar o fluxo de caixa da empresa e conferir todas as movimentações bancárias com o extrato.

Além disso, é possível conferir se os pagamentos e recebimentos esperados foram feitos corretamente, para evitar prejuízos, juros com débitos de impostos atrasados ou problemas com clientes e fornecedores.

Confira algumas dicas para criar sua planilha de conciliação bancária e começar a ordenar suas finanças:

- atualize os lançamentos regularmente, de preferência diariamente;

- verifique os saldos para garantir que os dados estão corretos;

- reúna os documentos e faça as correções necessárias.

Inicialmente, a planilha é uma ótima ferramenta para a conciliação bancária. Entretanto, ela conta com suas limitações e, uma hora ou outra, você verá que uma ferramenta automatizada será a melhor opção.

Conciliação bancária: passo a passo de como fazer

É importante manter uma rotina de hábitos e atividades para manter a conciliação de contas em dia e funcionando, especialmente para gerar os benefícios esperados.

Tanto com as planilhas quanto com os softwares, é necessário fazer o acompanhamento regular dos registros, para garantir a precisão das informações e analisar os resultados.

Não basta apenas lançar as informações e esperar que uma mágica aconteça para ordenar suas finanças. É preciso estar sempre em dia com as atualizações.

Portanto, confira quatro passos essenciais para aplicar a conciliação bancária da melhor forma na sua gestão financeira.

1. Registro diário de entradas e saídas

É essencial atualizar a conciliação bancária e realizar a verificação das informações diariamente, para garantir que nenhum dado se perca, ou seja registrado de forma incorreta.

Você pode até imaginar que um lançamento incorreto aqui e outro ali não vão causar grandes impactos na gestão financeira da empresa. Entretanto, a verdade é que os detalhes podem se tornar em grandes empecilhos nas análises finais, atrapalhando o planejamento estratégico e orçamentário.

2. Verificação dos saldos iniciais e finais

Essa etapa é essencial para quem busca usar a conciliação bancária para descobrir os verdadeiros ganhos e gastos da empresa.

Nas análises de resultados, é interessante levar os valores iniciais e finais em consideração para perceber quais foram os impactos das movimentações recentes.

Por mais que a tarefa seja trabalhosa para os adeptos à planilha, é um passo importantíssimo para reunir informações sobre o setor financeiro do seu empreendimento.

3. Verificação das datas

Além de verificar as datas de pagamentos e recebimentos no mês, também é importante ficar de olho nos dias de todos os lançamentos.

O hábito é ideal para estar sempre em dia com os prazos estipulados com terceiros, fator essencial para construir a reputação da empresa com o público e parceiros.

A verificação das datas também é essencial para garantir que os resultados sejam mais precisos.

4. Correção de diferenças (conta e dados internos)

Ao detectar qualquer erro nos lançamentos da conciliação bancária, é essencial realizar a correção o mais rápido possível, com base no extrato.

Também é importante anexar e arquivar o documento utilizado para correção, para justificar a modificação, de forma que todos entendam que houve um motivo por trás do reajuste.

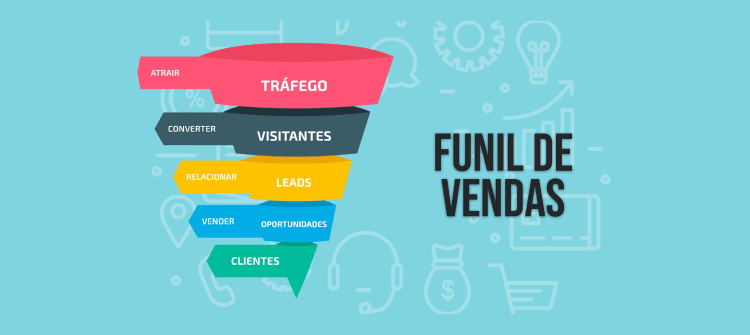

Como monitorar o fluxo de caixa

Por representarem peças fundamentais na gestão de finanças, a conciliação bancária e o fluxo de caixa são conceitos que andam lado a lado.

Por meio da conciliação, é possível monitorar as entradas e saídas de recursos da empresa, ou seja, o fluxo de caixa.

Para conseguir esses dados, é essencial registrar todos os gastos, identificando-os e informando a data em que ocorreram.

Ao mesmo tempo, é preciso estar de olho no saldo de caixa atual da empresa e realizar previsões com base nas informações reunidas.

É essencial estar de olho em ambos aspectos diariamente, para estar sempre em dia com as finanças e idealizando melhorias que podem ser feitas.

Como evitar erros

Erros precisam ser evitados ao máximo, já que prejudicam os resultados da análise de forma grave. Por isso, é essencial arquivar e anexar todos os documentos utilizados para realizar as atualizações.

Eles são essenciais para a verificação e correção de dados, além de serem úteis caso ocorra alguma divergência com um cliente, fornecedor, parceiro ou até mesmo com o banco.

Quando os consumidores realizam pagamentos, é essencial pedir o comprovante da transação para não acrescentar informações incompletas na conciliação. Os depósitos não identificados podem causar grandes confusões nas análises finais.

6 ações para mantê-la em dia

Para você não perder tempo, saiba quais são as atividades iniciais para implantar a estratégia:

1. Anotar tudo

Quando você aprendeu que a caderneta de anotações era fundamental para controlar o fluxo de caixa de uma empresa não estava errado. Na verdade, não é o caderno que é importante, mas o hábito do registro, independentemente de onde ele ocorra.

É claro que existem ferramentas eficazes e práticas para quem quer aposentar o caderninho e manter a conciliação bancária em dia.

Assim, não deixe de fazer o registro, diariamente, de todas as movimentações financeiras da sua empresa e conte com que o tem de mais seguro e eficiente no mercado.

2. Utilizar um sistema integrado ERP

Se você quer uma conciliação bancária eficaz, produtiva e moderna, use um sistema integrado ERP. O Enterprise Resource Planning ou Sistema Integrado de Gestão Empresarial permite a automatização dos processos da sua empresa.

Ele garante também a integração entre eles. Ou seja, em um único produto você:

- terá acesso rápido às rotinas administrativas;

- poderá pagar e receber títulos em aberto;

- conciliará contas;

- analisará o fluxo de caixa;

- contará com relatórios ao alcance de um clique.

3. Estabelecer processos

A tecnologia é um avanço para o controle interno de todas as organizações. Já pensou ter um sistema integrado de ERP que soma, diminui, lembra e confere todas as transações financeiras?

Isso é um grande progresso! Porém, se você não estabelecer as etapas para checagem e conferência, a tendência é que a organização se perca ao longo do tempo.

Portanto, é essencial que os funcionários envolvidos sejam responsáveis e criem uma padronização das ações para a conciliação bancária se manter atualizada. Para isso, distribua funções e cobre se tudo está sendo feito conforme o que foi estabelecido.

4. Definir periodicidades

O alinhamento das informações bancárias com o controle interno de fluxo de caixa tem que ser feito em uma periodicidade exata. Isso permite que os resultados sejam iguais. Do contrário, a conciliação bancária nunca vai bater.

Se sua empresa faz muitas operações durante o dia, é ideal que essa conferência seja feita logo cedo ou no final do expediente.

Se a movimentação é menor, pode ser feita uma vez na semana. Contudo, a periodicidade uma vez criada tem que ser mantida e respeitada para as conciliações fazerem parte de um ciclo de fechamento.

5. Guardar comprovantes

Quando realizada a conciliação bancária, você deve arquivar tudo o que diz respeito a ela. Essa ação é relevante para que você comprove movimentações, quitações e pagamento de taxas extras indevidas.

Uma conciliação bancária em dia permite que você questione com mais autoridade os erros na sua contabilidade e cobre dos cargos que lhe competem, como gerentes de bancos, contadores e até clientes inadimplentes.

6. Corrigir erros

Quando você tiver domínio sob a conciliação bancária, perceberá que muitas falhas passaram despercebidas.

A partir disso, é hora de corrigir os erros e trabalhar com transparência na gestão. Se for preciso, não tenha medo de fazer correções para colecionar acertos, como:

- mude de banco;

- estabeleça limites orçamentários;

- altere datas de vencimentos;

- transforme a forma que acontecem as compensações bancárias;

- renegocie prazos com seus parceiros.

Relatório de conciliação

A conciliação bancária ajuda quando é analisada regularmente. Os relatórios são essenciais para que o empreendimento realmente compreenda os benefícios da prática.

Entretanto, para as análises serem úteis e informativas, é preciso garantir que as informações presentes na conciliação estejam corretas.

Caso algum erro persista e seja contabilizado no relatório, é possível que você encontre resultados irreais e que podem trazer mais desvantagens do que vantagens.

Como escolher uma ferramenta de conciliação bancária adequada para a sua empresa

Veja, a seguir, algumas dicas para escolher a ferramenta de conciliação bancária ideal para o seu negócio!

Entenda a necessidade da sua organização

Avalie o número de transações e a complexidade das conciliações bancárias que a sua empresa precisa realizar. Considere se são necessárias conciliações diárias, semanais ou mensais, e se existem particularidades específicas para o seu negócio.

Verifique as funcionalidades dos softwares

Faça uma lista das características essenciais que a ferramenta de conciliação bancária deve ter, como:

- importar extratos bancários;

- reconciliar transações automaticamente;

- gerar relatórios personalizados;

- lidar com diferentes formatos de arquivo.

Conheça o suporte técnico

Certifique-se de que o fornecedor da ferramenta ofereça um suporte técnico eficiente. Verifique se há canais de comunicação disponíveis, como telefone, e-mail ou chat, e se há garantias de tempos de resposta para resolver eventuais problemas.

Faça testes

Antes de decidir, experimente as opções de ferramentas de conciliação bancária que você está considerando.

Muitas empresas oferecem períodos de teste gratuitos ou demonstrações de software. Use essa oportunidade para verificar se a ferramenta atende às suas necessidades e é fácil de usar.

Integração com outros sistemas

Verifique se a ferramenta pode ser integrada aos sistemas existentes na sua empresa, como o software de contabilidade ou ERP.

Por fim, é possível perceber que a conciliação bancária é essencial para gerenciar o fluxo de caixa e entender como funcionam os gastos e ganhos da empresa.

O processo requer precisão nos lançamentos para gerar um relatório fiel ao saldo da empresa. As análises baseadas em dados precisos podem ser usadas para o planejamento estratégico do empreendimento.

Como mencionado, a planilha é uma ótima ferramenta para quem está começando a se familiarizar com a estratégia. Entretanto, a melhor opção para gerenciar as finanças e realizar a conciliação é a implantação de um software financeiro.

Para isso, o BomControle desenvolveu um gerenciador completo para cuidar das suas finanças. Assim, a conciliação bancária pode ser feita automaticamente, com a gestão de entradas e saídas.

Portanto, aproveite o teste grátis de 15 dias para conhecer a ferramenta e descobrir como ela pode otimizar a rotina da sua equipe. Acesse nosso site!